El sistema tributario en Estados Unidos es un pilar fundamental para quienes desean emprender actividades comerciales en este país. Conformado por dos niveles fiscales, estatal y federal, cada uno de los 50 estados se considera una entidad independiente, otorgándoles la autoridad para establecer sus propios impuestos dentro de las restricciones constitucionales del país.

Analizaremos las particularidades del sistema fiscal en Estados Unidos y nos enfocaremos en las ventajas fiscales que ofrecen las LLCs para no-residentes en este país. Exploraremos cómo estas entidades legales brindan oportunidades de negocios, protección de responsabilidad y beneficios tributarios, convirtiéndose en una opción atractiva para emprendedores internacionales

Introducción a Fiscalidad en Estados Unidos

El sistema tributario en Estados Unidos es una compleja estructura que regula la recaudación de fondos para financiar el funcionamiento del gobierno y sus programas. Consta de dos niveles fiscales fundamentales: el nivel estatal y el nivel federal. Dentro de este sistema, encontramos diferentes tipos de impuestos, siendo los más importantes el impuesto sobre la renta, el impuesto sobre ventas y el impuesto sobre la propiedad.

Además, el sistema tributario estadounidense ofrece atractivas ventajas fiscales para aquellos que desean emprender. Una opción popular para emprendedores digitales no residentes en Estados Unidos son las LLCs, que brindan transparencia y facilidad de creación y mantenimiento, además de ofrecer protección de responsabilidad personal y beneficios fiscales.

Te enseñaremos cómo optimizar tu tributación en España a través del uso estratégico de las LLCs en USA. ¡Lo mejor de todo es que si no realizas ventas en Estados Unidos, una LLC no paga impuestos! Acompáñanos en este recorrido para descubrir cómo estas estructuras legales pueden potenciar tu estrategia fiscal y beneficiar tus actividades comerciales.

s

s

Impuestos Estatales y Federales

En el sistema tributario de Estados Unidos, existen dos niveles fiscales fundamentales: el nivel estatal y el nivel federal. Cada uno de estos niveles tiene su propia jurisdicción y autoridad para establecer impuestos sobre diferentes fuentes de ingresos y actividades comerciales.

Nivel Estatal (50 Estados)

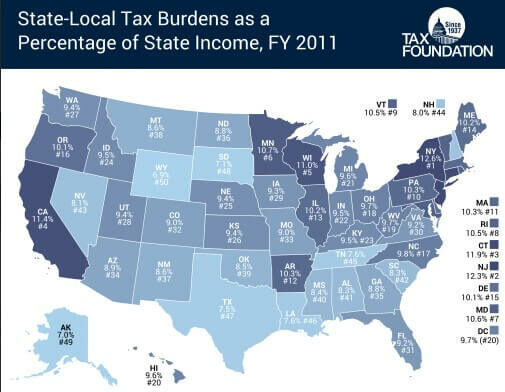

A nivel estatal, cada uno de los 50 estados tiene la capacidad de imponer sus propios impuestos sobre ventas, ingresos y otras formas de recaudación fiscal. Esto significa que las tasas impositivas y las regulaciones pueden variar significativamente de un estado a otro. Los contribuyentes, ya sean individuos o empresas, deben cumplir con las obligaciones fiscales específicas de cada estado en el que operan.

Nivel Federal (Nacional)

Por otro lado, a nivel federal, el gobierno central establece impuestos a nivel nacional, como el impuesto sobre la renta federal. Este impuesto se aplica a los ingresos que una persona o empresa gana a nivel nacional.

Los contribuyentes deben presentar una declaración de impuestos sobre la renta al gobierno federal anualmente para determinar la cantidad de impuestos que deben pagar.

Impuestos en Estados Unidos

En Estados Unidos, gracias a una política de reducción de carga fiscal para emprendedores, se ha logrado un ambiente favorable que impulsa el crecimiento económico y atrae inversiones y nuevas empresas al país. A continuación, veremos los impuestos que existen en Estados Unidos.

Los impuestos en Estados Unidos varían dependiendo del Estado, lo que crea un entorno dinámico para la actividad empresarial. Por ejemplo, en Delaware, conocido por sus bajos impuestos, hay más empresas incorporadas que residentes en el estado.

Impuesto sobre la Renta

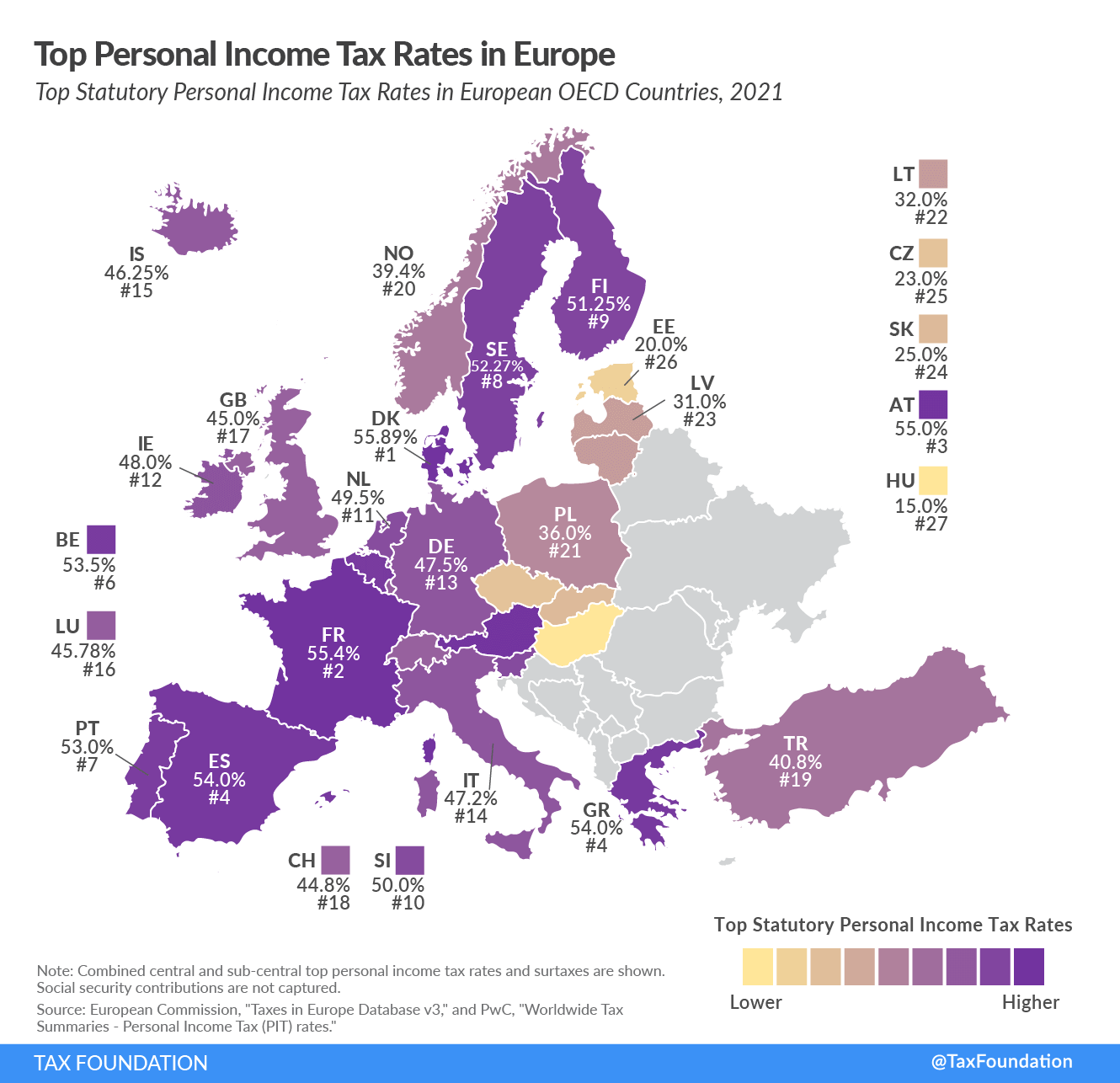

El impuesto sobre la renta es uno de los pilares fundamentales del sistema tributario en Estados Unidos. Grava los ingresos obtenidos por individuos y empresas a nivel nacional y estatal. La tasa impositiva oscila entre un 10% y un 37%, dependiendo del nivel de ingresos del contribuyente. Aquellos con ingresos más altos pagan una tasa más elevada.

Impuesto sobre Ventas

El impuesto sobre ventas se aplica a nivel estatal y puede variar según la ubicación geográfica. Cada estado tiene la autoridad para establecer su propia tasa impositiva sobre las ventas de bienes y servicios. La oscilación en la tasa puede situarse entre el 2% y el 8%, e incluso algunos estados pueden tener tasas impositivas nulas en ciertas transacciones. Este impuesto se llama IVA en España y es del 21%.

Impuesto sobre la Propiedad

El impuesto sobre la propiedad se aplica a nivel local y grava el valor de las propiedades inmobiliarias. Los propietarios deben pagar un porcentaje del valor de su propiedad como impuesto. La oscilación en la tasa puede variar dependiendo de la jurisdicción local y las regulaciones estatales, con promedios alrededor del 1% al 2% del valor de la propiedad.

Impuestos para No Residentes con LLCs

Para aquellos emprendedores digitales que no residen en Estados Unidos y desean aprovechar los beneficios fiscales, las Limited Liability Companies (LLCs) ofrecen una opción atractiva. Si no realizas ventas en Estados Unidos, una LLC no paga impuestos en el país. Esto significa que puedes establecer y mantener una LLC en USA sin tener que preocuparte por impuestos si tus operaciones comerciales no involucran transacciones dentro del territorio estadounidense.

Únicamente deberás presentar los modelos 5472 y 1120 + las tasas de estado, en total el mantenimiento anual de una LLC no supera los 500€. La responsabilidad del pago de impuestos es de el administrador, en caso de ser residente Español deberá pagar IRPF sobre el beneficio de la LLC (si es que hay beneficio).

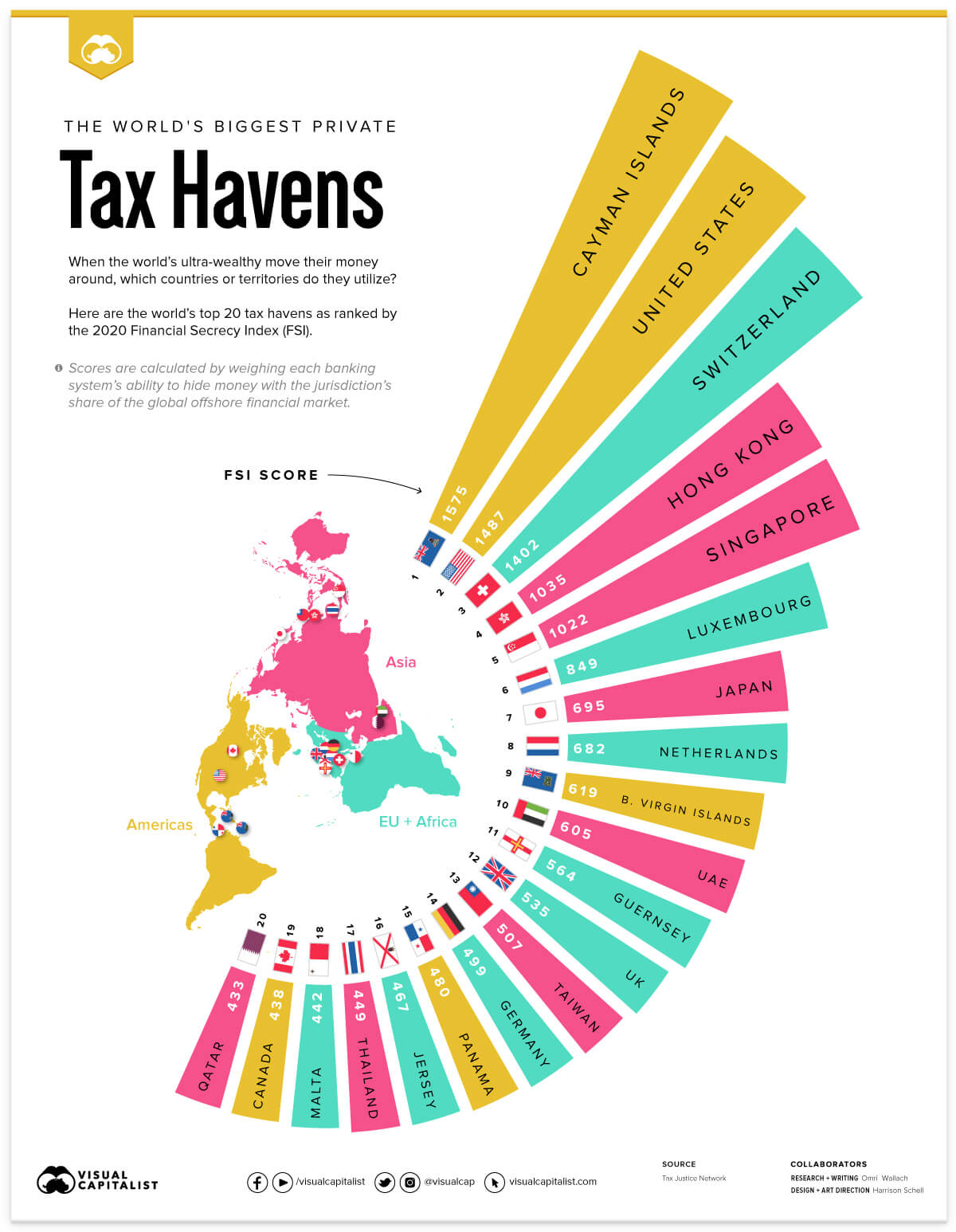

¿Estados Unidos Paraíso Fiscal?

Los Estados Unidos generalmente no se considera un paraíso fiscal en el sentido tradicional. Algunas personas y empresas de ciertas regiones, como Asia Oriental y Medio Oriente, podrían utilizar los Estados Unidos como medio para cuentas bancarias offshore, sociedades transparentes como las LLCs (Foreign Owners) etc.. debido a ciertos vacíos o ventajas en las leyes fiscales extranjeras. Esto no significa que los Estados Unidos sean un paraíso fiscal para sus propios ciudadanos o residentes, sino que podría utilizarse como una estrategia de planificación fiscal para extranjeros específicos que buscan minimizar sus obligaciones fiscales

Si estás buscando un asesor fiscal especializado en Ingeniería Fiscal Internacional, servicios de creación de empresas en el extranjero, LLCs y Estonia para optimización y planificación fiscal, no dudes en contactarnos por correo electrónico a info@elutax.com.

¿Qué es una LLC?

Una LLC es una Sociedad de Responsabilidad Limitada (Limited Liability Company) en Estados Unidos, se puede abrir en España de forma muy sencilla y en muy poco tiempo, además tienen muchas ventajas fiscales para no residentes en USA.

Preguntas Frecuentes

¿Cuántos impuestos se pagan en Estados Unidos?

Impuesto sobre la Renta Federal: Las tasas de impuesto sobre la renta federal varían según los niveles de ingresos, oscilando desde alrededor del 10% para ingresos bajos hasta aproximadamente el 37% para ingresos altos.

Impuesto sobre la Renta Estatal: Las tasas de impuesto sobre la renta estatal varían ampliamente según el estado, con algunos estados sin impuesto sobre la renta y otros con tasas que van desde alrededor del 1% hasta más del 10%.

Impuesto sobre las Ventas: Las tasas de impuesto sobre las ventas son específicas de cada estado y pueden variar desde alrededor del 2% hasta el 7.5% o más. Algunas ciudades y condados también pueden agregar impuestos locales a las ventas.

Impuesto sobre la Propiedad: Las tasas de impuesto sobre la propiedad dependen de la ubicación y el valor de la propiedad, generalmente oscilando entre el 1% y el 3% del valor de la propiedad.

Impuestos a la Nómina: Los impuestos a la nómina incluyen el Seguro Social (12.4%, compartido por igual entre empleado y empleador) y Medicare (2.9%, también compartido entre empleado y empleador).

Impuesto a las Ganancias de Capital: Las tasas de impuesto a las ganancias de capital varían según el tipo de activo y el período de tenencia, oscilando desde el 0% hasta el 20%.

Impuesto a las Herencias y Donaciones: Las tasas de impuesto a las herencias y donaciones también varían según el estado, pero a nivel federal pueden oscilar desde el 18% hasta el 40%, dependiendo del valor de la herencia o donación.

¿Es legal tener una LLC en España?

Tener una LLC es 100% legal en España, las únicas obligaciones que tendrás son informar a la AEAT en el modelo 720 si el conjunto de bienes de la LLC supera los 50.000€ y en caso de que generes rendimientos, tu como miembro de la LLC deberás pagar sobre esos beneficios el IRPF correspondiente.

También debes estudiar si tu modelo de negocio es adecuado para facturarlo desde el extranjero, si tienes un restaurante, empleados etc.. Hacienda te acabará dando un toque. Sin embargo si tu actividad es online, e-commerce, trading, creador de contenido, marketer, servicios digitales etc.. En ese caso no hay problema.

¿Cada cuánto tiempo se presentan impuestos?

En Estados Unidos la mayoría de impuestos y presentaciones se realizan 1 vez al año, entre abril y mayo dependiendo de el tipo de empresa y la residencia de sus administradores.

¿Hay que informar a la Agencia Tributaria (Hacienda) si tengo una LLC?

No, residentes en España deben reportar a la Agencia Tributaria solo si el conjunto de bienes de dicha LLC supera los 50.000€. En ese caso deberás informar en el modelo 720 la LLC como bien en el extranjero. Sin embargo como residente español estás obligado a informar de las rentas obtenidas en el extranjero y declaralas en el IRPF. (Si tu LLC aún no es rentable no tienes por que informar a Hacienda) 😉

¿La Agencia Tributaria sabe si tengo una LLC en USA?

Los estados ni el IRS informan a entidades extranjeras acerca de las empresas constituidas en USA. Si “Hacienda” le pide al IRS información de tu LLC la cederán sin problema pero para ello la LLC ha de incurrir en una investigación.

¿Qué modelos de negocio son adecuados para una LLC?

Las actividades recomendadas para facturarlas desde una LLC por lo general son las que no tienen un nexo físico ni empleados. Si tu actividad es online y no necesitas una oficina, almacén, empleado.. para ejercer tu actividad entonces facturarlo desde la LLC no será un problema.

Restaurantes, Inmobiliarias, servicios que requieran presencia física, un almacén u oficina con materiales que necesites para la actividad.. Estas son algunos de los ejemplos que no deberían ser facturados desde una empresa en el extranjero.

E-Commerce siempre y cuando subcontrates todo, la logística, importación, personalización etc.. Dropshipping en ese caso si es viable facturarlo con la LLC. Consultoría, trading, servicios o productos digitales, freelancer, formación online, creador de contenido, marketing de afiliados, media buyer. Estos son algunos negocios adecuados para la LLC.

¿Requisitos para crear una LLC?

Ser mayor de 18 años, tener mas de 500€ para pagar la creación de la LLC y los formularios 1120 y 5472. Un mínimo de conocimiento de tus obligaciones fiscales, tanto con el IRS como con la AEAT. Pasaporte y DNI, por lo general no te piden los datos pero a veces viene bien por ejemplo para el Agente registrado.

¿Hay que pagar IVA con una LLC?

Si y no, si tu facturación a clientes Españoles no supera los 10.000€ anuales no estás obligado a solicitar número de IVA. Las facturas que emitas a clientes Españoles las harás sin IVA.

¿Hay que ser Autónomo si tengo una LLC?

No, si eres propietario de una LLC y eres residente fiscal español no estás obligado a ser autónomo para declarar esos ingresos, puedes simplemente pagar el IVA correspondiente.

¿Es legal si todos mis clientes son españoles?

Si todo tu núcleo de actividad está en España Hacienda podría intentar decirte que deberias tributar en España por que todos tus clientes están aquí, sin embargo en el caso de las LLCs no aplica.

Las LLCs son empresas pass-through y en el fondo no separa tu persona física de tu persona jurídica por lo tanto no es una empresa y tu, sois lo mismo. Por lo que tener clientes españoles en su totalidad es igual que estar como autónomo.

¿Qué es el ITIN Number?

El “ITIN Number” es un número de tramitación de impuestos emitido por el IRS en Estados Unidos. El IRS emite los ITIN a las personas a que no tienen ni reúnen los requisitos para obtener un número de Seguro Social (SSN).

Hoy en día se suele solicitar para poder crear cuentas en bancos que requieres un número de identificación fiscal en USA, ya sea SSN o ITIN (pasaporte no valido), PayPal o Shopify son algunas de las empresas.